Investoři, kteří se seznamují s akciovým trhem začnou dříve či později spekulovat nad tím, kdy je vhodný čas k investici tak, aby nakoupili co nejníže a případně vystoupili z investice s co největším ziskem. Z historie však víme, že to, kdy přesně zainvestovat, není tak důležité, jako to, na jak dlouho zainvestovat.

Je přirozené, že investoři, kteří sledují pohybující se trhy nahoru a dolů, chtějí naskočit do trhů na minimech a prodat na maximech. Ale nikdo z nás neví, kdy tato situace nastane, nebo zda už k ní došlo. Samozřejmě, že bychom se všichni rádi vyhnuli poklesům. Vrcholy a minima však nedokážou určit ani největší a nejúspěšnější profesionálové.

Investování je o čase na trhu, nikoli o časování trhů. Vyjádření největší investorské legendy, Warrena Buffetta, hovoří za vše: „Vyděláváme více peněz, když spíme, než když jsme aktivní,” nebo: „Můj nejoblíbenější časový horizont je navždy.” Jiná legenda, Peter Lynch, to vyjádřil poměrně otevřeně: „Investoři, kteří se připravují na korekce na trzích nebo se je snaží předvídat, ztratili mnohem více peněz, než kolik by ztratili při samotných korekcích”. Pokud to nedoporučují ti nejlepší investoři, proč si myslíte, že můžete trhy přechytračit vy?

Zdrženlivost investorů vyčkávajících na vhodný okamžik pro vstup do trhu je může ušetřit stresu v podobě následných poklesů. Ale stejně tak může způsobit, že přijdou o zisky tím, že trh bude pokračovat výše a na nižší hodnoty se už nikdy nepodívá. Historicky platí, že byl každý pokles trhu následován dalším vzestupem. Zároveň však platí, že snaha vyhnout se riziku z poklesu může být sama o sobě riskantní, protože při neustále rostoucích trzích nikdy nepoznáme, kdy do trhu přesně vstoupit, tak aby to pro nás bylo co nejvýhodnější.

Představme si dvě hypotetické investice do akciového trhu s investičním horizontem 20 let s konečným datem 31. prosincem 2020. Příklad ukazuje dva investory, kteří každý rok investovali částku 10 000 USD. Jednomu investorovi se nějakým způsobem podařilo vybrat ten nejlepší den (tržní minimum) každého roku pro investování. Průměrný roční výnos z této investice by byl 9,7 %. Druhý investor takové štěstí neměl a ve skutečnosti si každý rok vybral nejhorší den (tržní maximum). I při nejhorším načasování investice by průměrný roční výnos byl 7,3 %. Na konci 20-ti letého období měla kumulativní investice 200 000 USD hodnotu 435 560 USD. Tedy i když každý rok vybereme nejhorší den pro investování, tak pokud vytrváme v investici 20 let, náš vklad se velmi dobře zhodnotí.

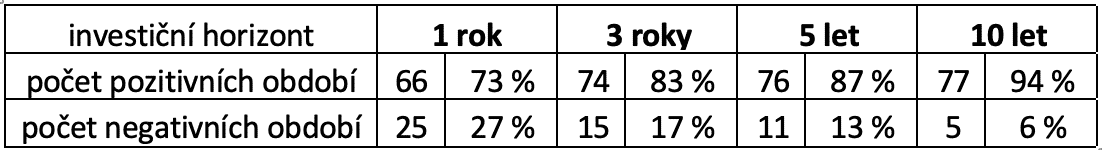

Za posledních 93 let šel index S&P 500 každým rokem nahoru a dolů. Ve skutečnosti mělo 27 % z těchto let negativní výsledky. Jak můžete vidět v tabulce níže, jednoleté investice přinesly negativní výsledky častěji než investice držené na delší období. Pokud by tito krátkodobí jednoroční investoři vydrželi jen další dva roky, zažili by téměř o polovinu méně negativních období.

A čím delší je investiční horizont – včetně růstu a poklesů – tím větší jsou šance na pozitivní výsledek. Skutečně, za posledních 93 let, do 31. prosince 2020, bylo 94 % 10letých období pozitivních. Investoři, kteří zůstali na trhu během náhodných (a nevyhnutelných) obdobích poklesů cen akcií, byli odměněni za svoji trpělivost a dlouhodobý investiční horizont. A investoři, kteří investovali dál i v průběhu poklesů se ztrátám vyhnuli úplně a ve všech případech.

.

Tab.: Historie ukazuje, že čím delší období, tím větší šance na vyšší zhodnocení vkladu (zdroj: Thomson Reuters):

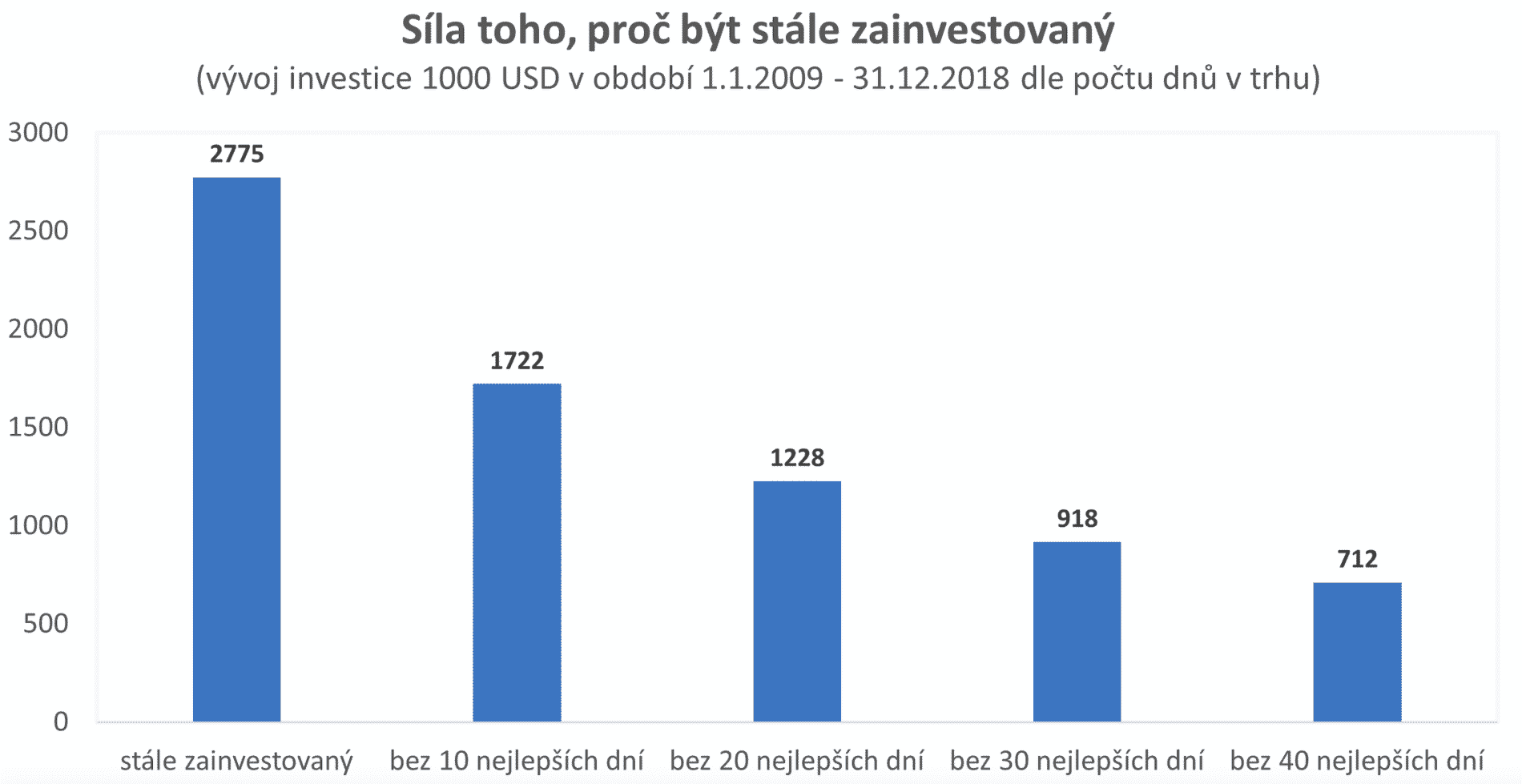

Posledních 15 let bylo pro mnoho investorů znepokojivých. Recese v letech 2008–2009 vyvolala u některých investorů takový strach, že přestali vkládat další finance na své investiční účty. Nebo dokonce vybírali své peníze na tržních minimech, čímž ve strachu z ještě větší ztráty raději ukončili investici a ztráty přijmuli za realitu. Asi si mysleli, že vystoupit z trhu ne nějakou dobu vypadá jako dobrá strategie. Ale snažit se vyhnout nejhorším propadům znamená také promeškat příležitost k ziskům (a jak už ukazuje historie, investoři často z trhu odcházejí příliš pozdě na to, aby se vyhnuli největším poklesům). Níže uvedený graf ukazuje, co by se stalo s hypotetickou investicí 1 000 USD do indexu S&P 500 v dekádě 2009 až 2018, kdyby investor promeškal nejlepší dny tohoto období.

Pokud by investice ve výši 1 000 USD nebyla dotčena po celé období, vzrostla by na 2 775 USD – s průměrným ročním výnosem 10,75 % (včetně dividend). Ale prodej investic byť jen na 30 nejziskovějších dní, by investora dostalo do záporné hodnoty a investice by ztratila 8,2 % z původní hodnoty. Proto snaha o vyběr nejlepších dnů na to, kdy být zainvestovaný je často ve finále neúspěšná.

.

Graf: Čím více zmeškaných nejlepších dnů na trhu, tím větší ztráta (zdroj: Thomson Reuters, S&P 500 Index):

Samozřejmě se může stát, že investor to trefí, vystoupí na vrcholu přesně před korekcí. Studie však ukazují, že lidé obecně přestávají investovat, když je trh dole, po obzvláště výrazném poklesu, a vracejí se poté, co se trh již vyšplhal na nové vyšší hodnoty. Navíc částka, kterou by měl průměrný investor vložit do akcií, je taková, kterou nebude potřebovat ani dnes, ani zítra, ani příští rok a dokonce ani za 5 až 10 let. A to proto, že nikdy nelze zcela přesně předpovědět, jaká bude hodnota vaší investice v nadcházejících letech, vzhledem k volatilitě akciového trhu.

Takže i když průměrná roční výkonnost akciového trhu od roku 1871 je přibližně 9 %, budoucí výnosnost v krátkém investičním horizontu není nikdy zaručena. Proto Vám nedoporučuji, abyste investovali do akcií za účelem dosažení krátkodobých zisků. Spíše než se snažit předpovídat maxima a minima, je důležité zůstat investovaný po celý tržní cyklus. Zaměřte se tak na investiční horizont, po který zůstanete s investicí v trhu, nikoli na načasování investice a hledání vhodnych minim a maxim.

Disclaimer: Informace uvedené v tomto příspěvku nejsou investičním doporučením. V žádném případě se nesnaží případného čtenáře přimět k investování do popisovaných instrumentů, ani mu poskytnout jakoukoliv jinou formu investičního doporučení. Společnost Kiwi partners s.r.o., tímto příspěvkem sděluje pouze svůj názor a nenese odpovědnost za případné ztráty vzniklé investováním do různých aktiv a produktů uvedených výše, či za jiné výsledky investičních rozhodnutí na základě tohoto příspěvku. Finanční data a informace byly získány především z tiskových zpráv a zveřejněných informací daných společností či institucí, dále ze zahraničních i domácích médií a informačních institucí a dále svého osobního názoru.