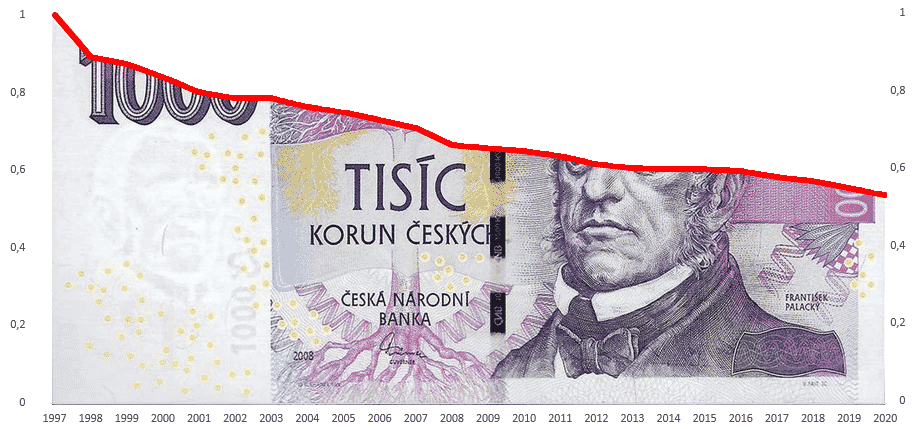

Inflace může být problematická pro spotřebitele, střadatele, investory, podniky i vlády. Krátkodobý dopad inflace může být pro některá investiční aktiva negativní a z dlouhodobého hlediska inflace snižuje kupní sílu.

Co je inflace?

Inflace je obecné zvyšování cen zboží a služeb v ekonomice v průběhu času. Změny se obvykle vyjadřují v procentech, která zároveň měří odpovídající pokles kupní síly dané měny.

Jak inflace funguje?

Inflace měří průměrný růst cen širokého spektra zboží a služeb v národním hospodářství. Když vidíte titulek nebo slyšíte zprávu o inflaci, tak číslo, které vidíte nebo slyšíte, je obvykle souhrnná procentuální míra za určité období, například za jeden rok.

Inflace je funkcí ekonomického zákona nabídky a poptávky. Obecně je způsobena nárůstem spotřebitelské poptávky po zboží a službách a ochotou za ně platit více. Může být také způsobena poklesem nabídky zboží a služeb při neměnné poptávce.

Základní příčinou inflace je to, že nabídka peněz od centrálních bank se v čase obecně zvyšuje. To má pak tendenci podporovat nebo zvyšovat poptávkovou stranu ekonomické rovnováhy nabídky a poptávky.

Důležité: Inflace je makroekonomický nástroj, což znamená, že jejím smyslem je měřit její dopad na národní hospodářství, nikoli na menší jednotky, tedy mikroekonomiku. Protože je tedy míra inflace celostátním průměrem nebo souhrnem změn cen širokého spektra zboží a služeb, může mít na některé spotřebitele, domácnosti nebo regiony dané země větší dopad než na jiné.

Jak vypočítat míru inflace?

Existuje několik různých měr inflace, ale ta, o které média nejčastěji informují, se označuje jako index spotřebitelských cen. Běžně se označuje jako CPI.

Zjednodušeně řečeno, CPI je vážený průměr cenových změn, který využívá kombinaci pečlivě vybraných položek spotřebního koše.

Sortiment zboží a služeb, který se používá pro výpočet CPI, zahrnuje několik hlavních kategorií, za které spotřebitelé utrácejí své peníze. Jde o bydlení, oděvy, potraviny a nápoje, dopravu, rekreace, vzdělávání a komunikace, lékařskou péči a ostatní zboží a služby.

Tip: Základní způsob výpočtu míry inflace je odečíst dřívější ceny neboli CPI k minulému datu od CPI k aktuálnímu datu a výsledek vydělit CPI k minulému datu.

Základní vzorec pro výpočet vypadá takto: (současná cena – dřívější cena)/dřívější cena

Proč dochází k inflaci?

Zjednodušeně řečeno, k inflaci dochází, když se příliš mnoho peněz honí za příliš malým množstvím zboží. Další primární příčinou je, že centrální banky obecně v průběhu času zvyšují peněžní zásobu. Z ekonomického hlediska existují dvě hlavní příčiny: poptávková inflace a nákladová inflace.

Poptávková inflace

Poptávkou tažená inflace nastává, když se zvyšuje agregátní poptávka po zboží nebo službách, ale nabídka zůstává stejná, což vede k „tahu“ cen vzhůru. Příčiny poptávkové inflace mohou pocházet z různých ekonomických vlivů. Například zvýšení vládních stimulů může zvýšit agregátní poptávku, což způsobí růst cen.

Nákladová inflace

Nákladově tlačená inflace nastává, když dojde ke zvýšení výrobních nákladů a výrobní podniky reagují zvýšením cen, které účtují spotřebitelům. Jinými slovy, výrobní společnosti „tlačí“ ceny nahoru, aby pokryly své zvýšené náklady a zabránily snížení svých ziskových marží.

Je inflace dobrá nebo špatná?

Inflace sama o sobě není ze své podstaty ani dobrá, ani špatná pro spotřebitele, podniky, ekonomiku nebo akciový trh. To, co činí inflaci dobrou nebo špatnou, obecně závisí na tom, jak velká je v dané ekonomice.

Je normální, že inflace je kladná. To znamená, že ve zdravé ekonomice rostou mzdy, zhodnocují se investiční aktiva, stoupá hodnota domů a náklady na zboží a služby v souhrnu rostou. To také znamená, že pokles kupní síly hotovosti v čase je normální a obecně zdravý.

Kdy je inflace dobrá

Klesající ceny zboží a služeb neboli deflace mohou být potenciálně horší než inflace. Je tomu tak proto, že když ceny klesají, spotřebitelé odkládají nákupy na později. To způsobuje, že podniky zpomalují výrobu, aby snížily zásoby, což pak může způsobit propouštění a vyšší míru nezaměstnanosti. Když se tedy během deflačního období vrátí rostoucí ceny, je inflace vítaným zlepšením.

Důvěra spotřebitelů: Když ceny rostou, spotřebitelé raději utrácejí své peníze nyní než později, kdy mohou být ceny vyšší. Tato důvěra v utrácení pomáhá oživit ekonomiku.

Vyšší úrokové sazby na vkladových účtech: Vyšší inflace často doprovází vyšší úrokové sazby, což je nástroj, který centrální banky používají v boji proti inflaci. To má tendenci zvyšovat úrokové sazby na vkladových účtech, jako jsou spořicí účty, peněžní trhy a vkladové certifikáty.

Splácení dlouhodobých dluhů s pevnou úrokovou sazbou: Majitelé nemovitostí, kteří měli to štěstí a uzavřeli si nízkou úrokovou sazbu u své hypotéky, mohou těžit z inflace, protože jejich příjem a hodnota domu se zvyšují, zatímco splátky dluhu s nízkým úrokem zůstávají fixní.

Kdy je inflace špatná

Snižující se kupní síla: Růst cen znamená snížení kupní síly dané měny. To poškozuje zejména lidi s pevnými příjmy, jako jsou někteří důchodci, kteří nyní musí za své zboží a služby platit více, aniž by se jim odpovídajícím způsobem zvýšil příjem.

Narušení důvěry podnikatelů a investorů: Nejistota ohledně budoucí kupní síly peněz a obavy, že se podniky přesunou od výrobků a služeb k řízení zisků a ztrát, vyvolávají v investiční komunitě strach, který vytváří tlak na pokles investičních aktiv.

Klesající ceny dlouhodobých fixních dluhů: Rostoucí inflace znamená, že za budoucí splátky dluhopisů se toho tolik nekoupí. To pak tlačí dolů ceny stávajících dluhopisů, zejména těch s delší splatností.

Problémy s měnovými kurzy: Vysoká inflace může způsobit divoké pohyby směnných kurzů a cen zboží v určité zemi. Například Zimbabwe nedávno zažilo hyperinflaci a hodnota jeho měny prudce klesla. Někteří obchodníci několikrát denně měnili ceny (v místní měně) na vyšší. Nakonec se transakce přesunuly k cenám v USD a Zimbabwe přestalo tisknout svou v podstatě bezcennou měnu.

Jak inflace ovlivňuje úrokové sazby a investice?

Rostoucí ceny jsou zpravidla doprovázeny vyššími úrokovými sazbami, protože mandátem centrálních bank je udržovat cenovou stabilitu v ekonomice. Hlavním nástrojem, který centrální banky používají v boji proti inflaci, je zvyšování úrokových sazeb. To zvyšuje náklady na půjčky a má v konečném důsledku za následek zpomalení ekonomiky a zpomalení sil pohánějících inflaci.

Hlavní způsoby, kterými inflace ovlivňuje úrokové sazby a investice

Vyšší sazby na vkladových účtech: Vyšší růst cen s sebou zpravidla přináší vyšší úrokové sazby na vkladových účtech, jako jsou spořicí a běžné účty.

Vyšší výnosy a nižší ceny dluhopisů: Zvyšující se inflace přináší investorům do dluhopisů smíšené výsledky. Zatímco výnosy nových a budoucích dluhopisů bývají vyšší, nižší výnosy stávajících a starších dluhopisů jsou nyní méně atraktivní, což tlačí jejich ceny dolů. Čím delší je splatnost dluhopisu, tím více inflace a vyšší sazby mají tendenci tlačit jeho cenu dolů.

Nižší důvěra, nižší očekávání, nižší ceny akcií: Jelikož rostoucí inflace obvykle koreluje s vyššími úrokovými sazbami u nových úvěrů, zvyšují se náklady na půjčky pro podniky a spotřebitele. To snižuje ziskovost podniků a zároveň odrazuje od nových půjček pro ně i pro spotřebitele. Tím se snižují očekávání ohledně budoucího růstu. Protože ceny akcií odrážejí očekávání investorů ohledně budoucího růstu, ceny akcií v tomto prostředí zpravidla klesají. Dividendy z akcií jsou také méně konkurenceschopné ve srovnání s vyššími úrokovými sazbami. To může rovněž vytvářet tlak na pokles cen akcií.

Jak se zajistit proti inflaci

Rostoucí inflace může investiční portfolio poškodit. Existují však některé typy investic, kterým se v inflačním prostředí daří lépe než jiným. Pokud chcete vědět, jak se zajistit proti inflaci, musíte se naučit strategie a typy investic, které mohou obstát, když ceny zboží a služeb rostou.

Neexistuje žádný zázračný typ investice, který by zaručeně překonal všechny ostatní, když se růst cen objeví. Z tohoto důvodu mohou dobře fungovat některé z nadčasových investičních strategií a taktik, kromě určitých typů investic, které se mohou proti inflaci zajistit.

Investiční strategie pro případ inflace

Diverzifikace: Nejlepší obranou proti téměř jakémukoli nepříznivému tržnímu prostředí může být držení různorodých typů aktiv a investic.

Zprůměrování nákupních cen: Ceny investičních cenných papírů mohou být volatilní, když se růst cen zvyšuje a v novinových titulcích se objevují zprávy o inflačních tlacích. Investoři, kteří pokračují v pravidelných nákupech na svých investičních účtech a penzijních účtech, mohou zprůměrovat své náklady tak, že budou pokračovat v nákupech při poklesu trhu.

Dluhopisové žebříčky: Vzhledem k tomu, že výnosy dluhopisů v období inflace a vyšších úrokových sazeb obecně rostou, je pro investory do dluhopisů rozumné vyhnout se nákupu jednotlivých dluhopisů s dlouhou splatností. Místo toho mohou snížit úrokové riziko a zvýšit likviditu nákupem více dluhopisů s různou splatností rovnoměrně rozloženou do několika měsíců nebo let.

Snižte expozici vůči investicím citlivým na úrokové sazby: K investicím, kterým je třeba se v době růstu cen vyhnout, patří dlouhodobé dluhopisy a růstové akcie. Obecně platí, že čím delší je splatnost dluhopisu, tím větší je pokles ceny při růstu úrokových sazeb a inflace. Růstové akcie mají během inflace tendenci dosahovat horších výsledků, protože se snižuje jejich potenciál budoucích peněžních toků.

Tip: Investoři by měli být opatrní při investování na základě inflačních očekávání, protože jejich vliv na ekonomiku a na ceny široké škály investičních cenných papírů bývá cyklický. To znamená, že případné zisky dosažené v tomto období mohou být krátkodobé. Jinými slovy, investice, které mají tendenci dosahovat lepších výsledků než široké tržní průměry během inflačního prostředí, mohou dosahovat horších výsledků, když se inflace normalizuje.

Typy investic, které mohou z inflace profitovat

Zlato: Protože zlato je fyzické aktivum, mnoho investorů ho považuje za uchovatele hodnoty a za alternativní aktivum k měně. V období růstu cen tak zlato a zlaté ETF mohou být chytrým nástrojem diverzifikace.

Komodity: V počátečních fázích inflace ceny některých komodit rostou, stejně jako ceny zboží, které se z těchto komodit vyrábí.

Nemovitosti: Stejně jako komodity, i ceny nemovitostí mají tendenci růst spolu s inflací. Částečně je to proto, že rostou i ceny surovin, které se používají k výstavbě nemovitostí. Realitní investiční trusty neboli REIT mohou těžit také z toho, že nájemní nemovitosti, které vlastní, si během růstu cen zachovávají svou nezbytnost a také cenovou sílu při stanovování nájemného.

Hodnotové akcie s velkou tržní kapitalizací: Jelikož hodnotový cíl obvykle zahrnuje odvětví s cenovou silou, jako jsou finanční služby a základní spotřební zboží, mohou se ve srovnání s růstovými akciemi lépe udržet během inflačního prostředí.

Některé diskreční spotřebitelské akcie: Akcie společností, které nabízejí výrobky a služby, jež spotřebitelé stále poptávají, mohou mít během inflace dobrou výkonnost. Například odvětví cestovního ruchu a volného času může při silné poptávce nadále přitahovat spotřebitele, i když ceny těchto služeb rostou.

TIPY: Cenné papíry chráněné proti inflaci jsou státní dluhopisy, které jsou indexovány podle inflace. Hodnota jistiny roste s inflací měřenou indexem spotřebitelských cen.

Krátkodobé dluhopisy: Růst inflace často doprovází růst úrokových sazeb. Vzhledem k tomu, že mezi cenami dluhopisů a jejich výnosy existuje inverzní vztah a dluhopisy s delší splatností jsou citlivější na úrokové sazby, bývají dluhopisy s krátkou splatností stabilnější než dluhopisy s delší splatností.

Tip: Podílové fondy a ETF mohou být chytrými typy cenných papírů, které lze držet v období růstu cen nebo téměř v jakémkoli ekonomickém prostředí, protože investoři mohou snadno získat přístup k diverzifikovanému širokému tržnímu indexu a k některým typům aktiv, jako je zlato, komodity a REIT, které by jinak byly pro běžné investory nedostupné.

Jaký je rozdíl mezi inflací a deflací?

Je důležité znát rozdíl mezi inflací a deflací. Inflace je obecné zvyšování cen zboží a služeb v ekonomice v průběhu času. Deflace je naopak pokles cen zboží a služeb v ekonomice v čase.

Často kladené otázky o inflaci

Jaká je aktuální míra inflace?

K červnu 2021 činila 2,8 %. Míru růstu cen lze kdykoli zjistit na stránkách Českého statistického úřadu.

Jak inflace ovlivňuje akcie?

Růst cen může mít na akcie negativní vliv, protože rostoucí úrokové sazby, které inflaci provázejí, zvyšují náklady na půjčky pro podniky a spotřebitele. Vyšší úrokové sazby mohou také snížit atraktivitu dividend z akcií pro investory, což dále tlačí na ceny akcií.

Co je to celková inflace a jádrová inflace?

Celková inflace je ukazatel indexu spotřebitelských cen, který vyjadřuje celkový průměrný růst cen širokého spektra zboží a služeb v dané ekonomice. Jádrová inflace však nezahrnuje volatilní ceny potravin a energií.

Proč inflace v poslední době roste?

Růst cen je obecně způsobena zvýšením poptávky po zboží a službách (poptávková inflace), snížením nabídky zboží a služeb (nákladová inflace), zvýšením peněžní zásoby nebo některou kombinací výše uvedených faktorů. V roce 2021 došlo v české ekonomice ke kombinaci odložené spotřebitelské poptávky a narušení nabídky, přičemž obě tyto skutečnosti byly způsobeny pandemií Covid-19. Mezitím se Česká národní banka a vláda snažily stimulovat ekonomiku prostřednictvím měnových a fiskálních stimulů.

Pokud máte další dotazy, neváhejte se na nás obrátit.